熊猫保险科技:如何构建保险场景的全域数字化

随着数字战略在保险公司的业务之中不断深入渗透,并成为保险公司领导与决策者的重要思考方向。同时,数字化升级也将成为保险公司追求企业运营降本增效、优化企业成本结构的主要力量。

熊猫保险科技认为:构建保险基于场景的全域数字化,是圈内各利益方的重要关注点。

保险数字化战略的实施现状与问题

根据一些官方数据披露:在实施数字化战略的保险公司中,约63.5%的保险公司决策者在数字化战略设定以及应用路线上只存在大致框架,约71.9%的保险公司决策者在数字战略实施与落地中在频繁甚至过大地改变战略方向、进行战略重置与调整。

出现这样的情况的根本原因在于:保险科技是融合云计算、大数据、人工智能、区块链、物联网等多元科技的综合技术类别。而保险业务对应的却是产品设计、营销与销售、产品理赔等多条业务线,并涵盖车辆、家居场景、仓储监控等多维差异化场景。

因此,保险数字化战略的制定者需要对保险全域业务场景实现深度理解,同时需要具备技术层面的洞察能力,从技术本质构建技术应用场景。这两个方面的资源与能力不协调, 就会出现上述数据所反映的问题。

全域数字化能力将成为保险数字化升级的核心竞争力之一

熊猫保险科技创始人&CEO王刚,在前番发布的《碎片化场景与精细化营销是保险科技新趋势》一文中曾提到,“车险业务生态建设和发展路径,可以回归到马列生产力模型中,进行要素拆解和能力再造,并与垂直场景的需求相匹配”。

具体来说,数据已经成为新的生产资料,数字化升级的目的是提升业务生产力,优化或重塑生产关系,进一步明确数据这一生产资料的权责利。在生产三要素模型的分析下,需要思考三个问题:

①如何获取可信可用的数据(生产资料)

②如何提升业务效能(生产力)

③如何获得更高效的协作体系,明确生产资料的权责利(生产关系)

保险是场景化需求最为明显的金融领域之一,如何高效链接保险业务所在场景尤为关键。在此基础上,基于可信联盟网络将构建多方参与者的可信协作体系,并管理数据全生命周期,这也为智能算法的优化迭代提供了“养料”。在这其中,全域场景的数字化建设既是底层基础能力,又是核心关键目标。

全域数字化在车险场景中的应用

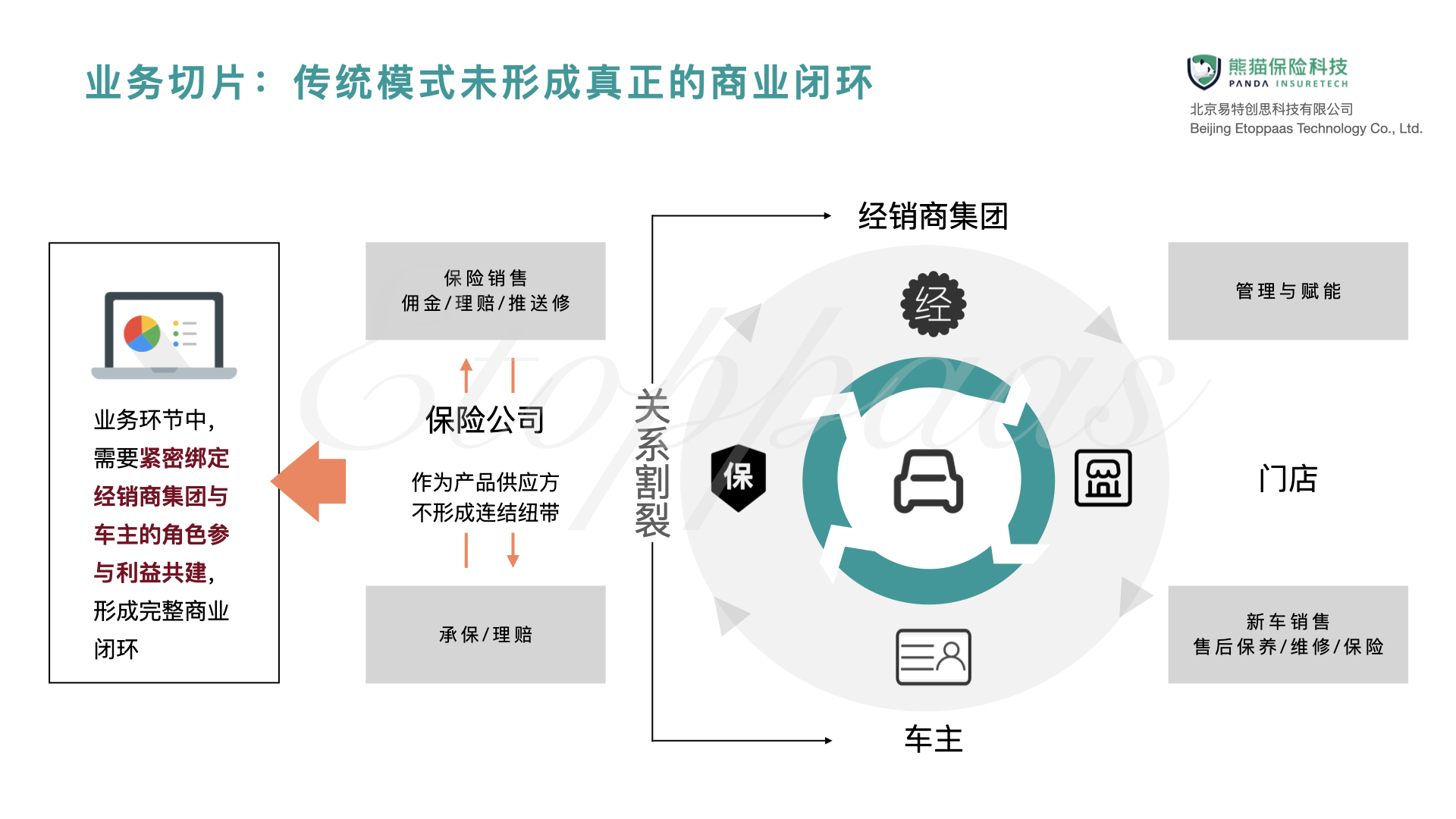

保险公司、汽车经销商集团、车主等多方共同构建了车险业务场景。

从全域场景数字化的角度来看,数字化升级需要链接诸多参与方,提升业务效能。而传统业务模式中的各参与方之间存在一定割裂,特别是经销商集团未能与车主之间实现高效链接,不能保证进行实时精准的车主需求洞察,无法对车主进行深度价值挖掘。

可见传统业务模式下并未形成商业闭环,业务呈现切片化。

针对上述场景的数字化解决方案,以车商为例:门店可通过OCR等技术自动识别车牌号,并通过系统智能筛查车险信息,将具备续保商机的车主通过消息弹框、短信提醒等多种方式及时提醒专员,进行客户商机发现与价值挖掘。

这个场景解决方案实现了全域数字化建设第一步,重塑基盘库,完成续保流程再造,构建更加多维度的用户数据体系。在用户长期的场景数据中,保险公司、汽车经销商集团也将具备为用户提供更加深度、差异化的服务能力。

整个解决方案基于实际线下场景的数字链接发现车主潜在需求,进而为保险公司、汽车经销商集团带来业务上的降本增效。通常保险客户带来的售后产值比普通客户高7-8倍,每100万保费贡献50-60万售后产值商机。因此,对汽车经销商集团而言,除了作为渠道通过车辆续保带来的收益外,车辆售后产值也将成为一份可观的收益。

上述例证是车险业务中基于“保险公司、汽车经销商集团、车主”作为主要参与方的场景全域数字化解决方案。而在解决了场景数字链接的关键痛点外,保险科技服务商提供的系统平台或SaaS也应当具备提供诸如营销展业、销售管理、出单交易、业务管理等一些列工具能力,构建更为全栈的技术服务体系。

综上,熊猫保险科技认为:保险生态中的数字战略决策者应该更加重视全域数字化的建设并积累这方面的技术能力。保险科技的发展,需要在对保险业务理解的基础上,注重解决方案中是否具备全域数字化的基础构建、拓展与延伸能力。

最新图文